はじめに

こんにちは、サラリーマン課長のYです。

今回は、2025年8月時点の私のポートフォリオを公開し、資産配分の戦略と今後の方針をシェアします。

投資歴は3年ほどですが、新NISAとインデックス投資を中心に着実に資産を増やしています。

8月13日、日本の株式市場では日経平均が2日連続で最高値を更新し、史上初の43,000円台に到達しました。

背景には、米国の利下げ期待や対中関係の緩和があり、投資家心理が追い風となっています。

この好調な相場を受け、私の3年目の資産運用戦略にもまた新たな展開が期待されます。

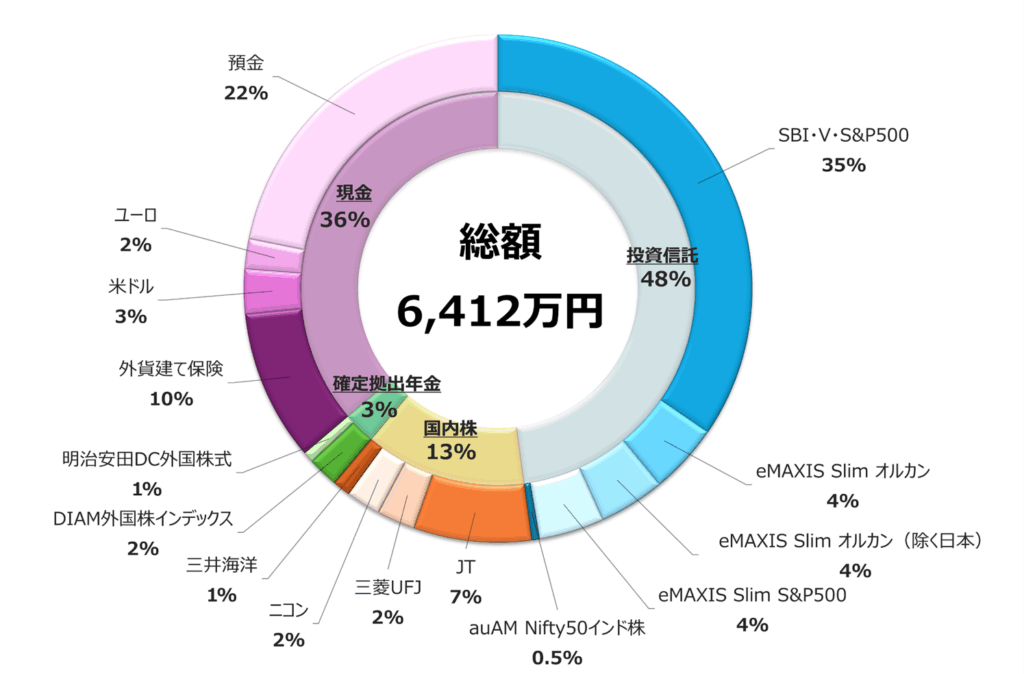

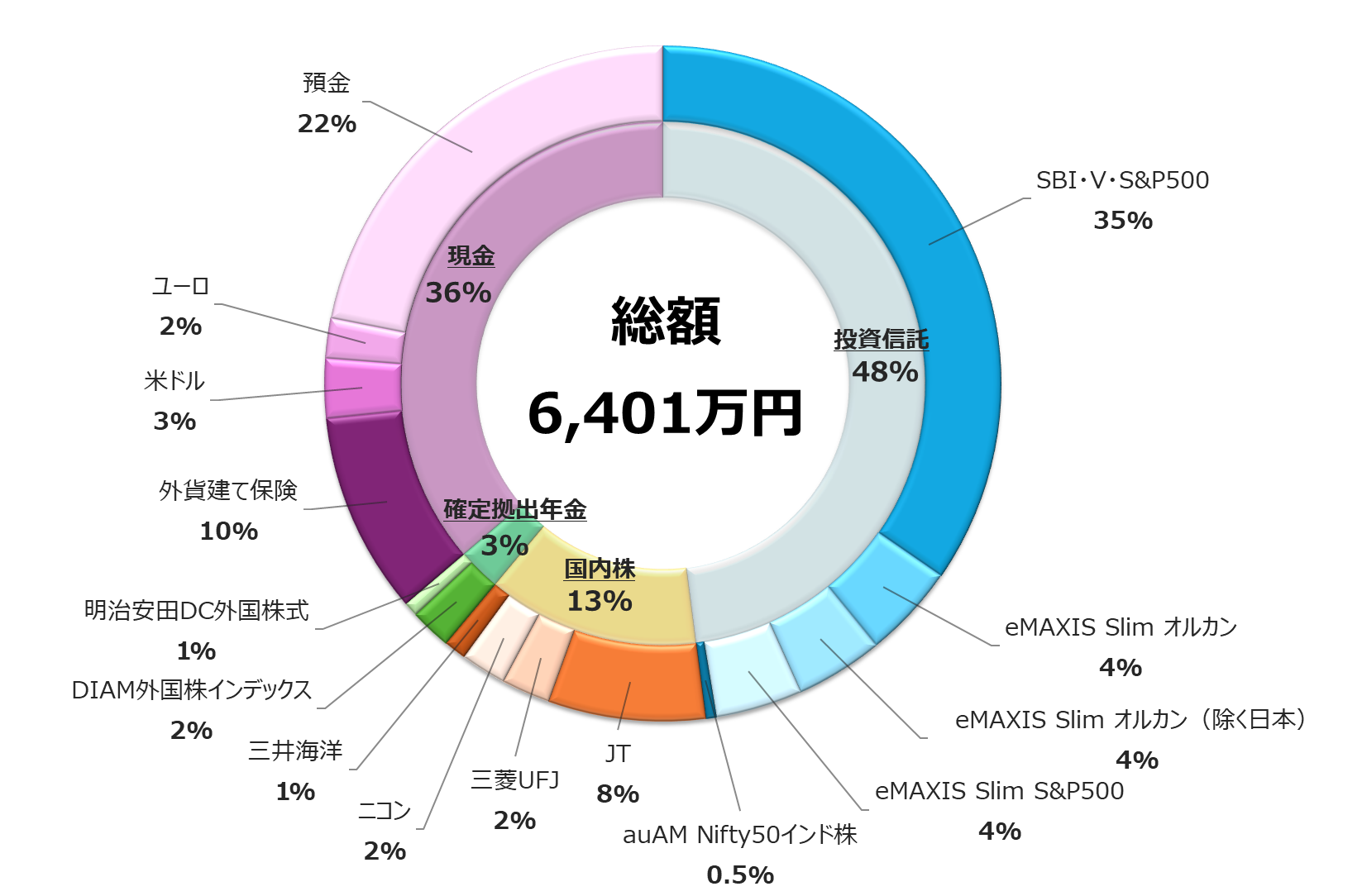

総資産配分

資産配分の全体像

2025年8月現在、総資産は6,412万円。

内訳は以下の通りです。

- 投資信託:48%(SBI・V・S&P500が35%を占有、娘2人のジュニアNISAも含む)

- 国内株:13%(JT、三菱UFJ、ニコン、三井海洋)

- 現金:36%(外貨あり)

- その他:3%(会社の確定拠出年金の運用)

戦略の特徴

1. 米国株インデックスへの集中投資

投資信託の大半をS&P500連動型にし、世界経済の中心である米国市場の成長を長期的に享受します。

2. 現金比率はまだまだ高め

現金を36%保有することで、市場急落時の買い増し資金や生活防衛資金を確保。精神的な安定にもつながります。

3. 高配当株によるキャッシュフロー確保

JT(配当利回り高)、三菱UFJなどの国内株を保有し、配当収入による安定的なインカムゲインを狙います。

今後の方針

- 新NISA枠をフル活用してインデックス比率をさらに高める。5年で1,800万円枠を使い切る想定

- 現金比率を徐々に引き下げ、インフレ耐性を高める

日本円現金だけを多く保有していると、物価上昇による購買力の低下リスクが高まります。

そのため、現金の一部を株式や外貨建て資産に振り分けることで、資産価値を実質的に維持・成長させる戦略を取ります。 - 株式市場の下落局面では、現金を活用して投資信託・高配当株を買い増し

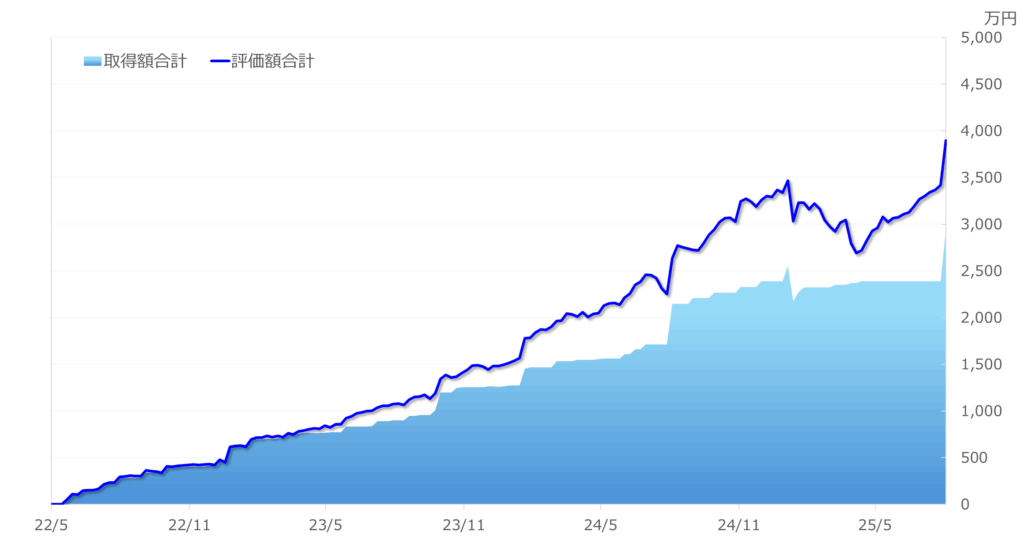

投資信託+株式の資産推移(SBI証券口座)

- 長期的に見れば、安定した資金投入と相場の成長が組み合わさり、評価額が取得額を大きく上回る好調な運用状況。

- 中盤以降には短期的な下落局面もありましたが、保有を続けたことでその後の回復局面をしっかり捉えています。特にインパクトがあったのが24年7月~8月の日経平均大暴落。米国の弱い雇用統計指標、日銀の利上げによる円高進行等の要因で1987年以来の大規模下落(約12.4%)でした。

- 現状の資産推移は、積立+長期保有戦略がうまくいっている状況で、今後も資産形成の持続性が期待できます。

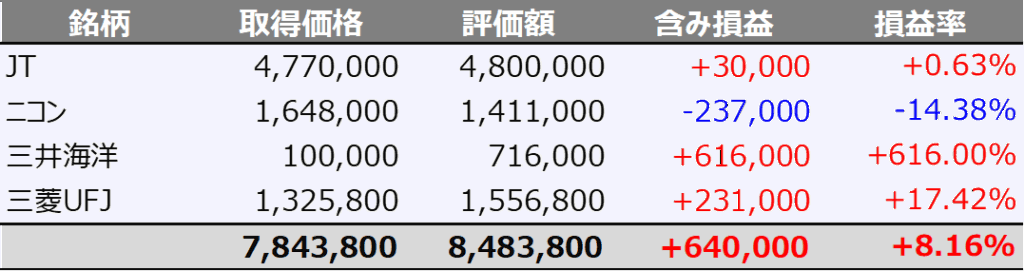

株式成績

JTや三菱UFJが堅調に推移し、特に三井海洋は評価額が取得価格の7倍超と大きく伸びました。

一方、ニコンはやや軟調で含み損を抱える状況です。

全体では+8.16%(+64万円)の含み益を確保しており、安定したプラス圏を維持しています。

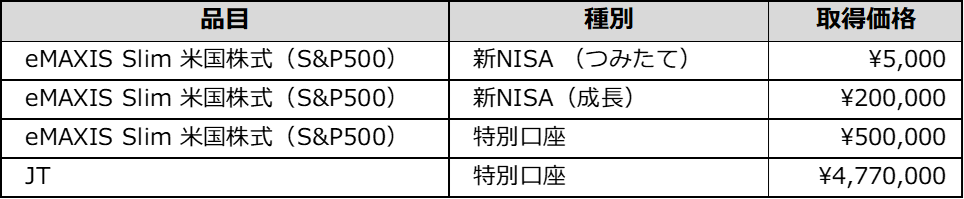

今月の売買履歴

【買い増し】

S&P500の成長が安定してきたため現金を投入。

JT株は増配がアナウンスされて年初来高値を更新したが、トランプ関税が業績に与える影響も少ないと推察し、今後も伸びていく可能性があるため購入

【売却】

なし(長期投資方針のため)

為替情報(8月13日)

配当金・分配金

なし

今月の振り返り・来月の方針

今月は日経平均が43,000円台まで上昇し、含み益が過去最高を更新しました。

ニコンは依然マイナスですが、配当もあるためホールド予定。

来月もS&P500と全世界株の積立を継続予定。

コメント